Сейчас автопроизводители один за другим делают громкие заявления о том, что через 5-7 лет в их линейке будет гора электромобилей, а власти некоторых стран радостно говорят о грядущем запрете машин с двигателями внутреннего сгорания. Но для этого нужно радикальное увеличение количества «электричек», а это может привести к неожиданным последствиям.

И дело даже не в том, что большой парк электромобилей надо будет где-то заряжать, что потребует строительства быстрых зарядных станций (а оборудование там весьма дорогое), и не в том, что для этого потребуется значительное количество электроэнергии. Начнем с самого начала, а именно с аккумуляторных батарей.

Сердце электромобиля

Именно батарею надо считать самой важной частью электромобиля — она обеспечивает его необходимой энергией для движения, обогрева или охлаждения салона и запасом хода. И сейчас автопроизводители совместно с крупнейшими компаниями, которые занимаются аккумуляторами, бьются над сокращением их массы и размеров одновременно с увеличением емкости.

Как правило, в современных электромобилях используется литий-ионная батарея, где в качестве катода (отрицательного электрода) применяется комбинация никеля, марганца и кобальта (тип NMC). И именно кобальт вдруг стал причиной головной боли у автопроизводителей. Почему?

Кобальтовая истерия

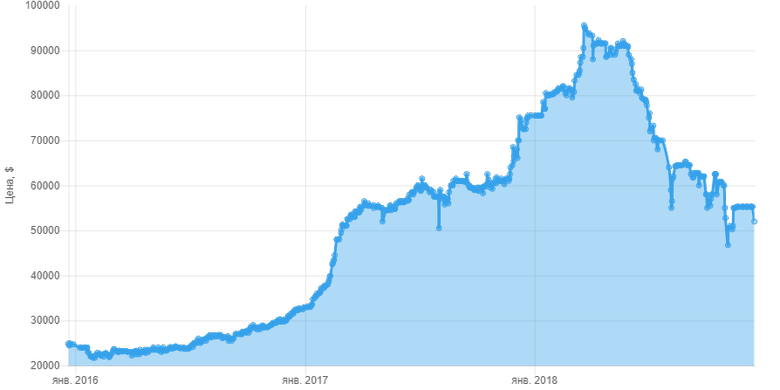

Причина кроется в многочисленных заявлениях о расширениях линейки электромобилей, а масла в огонь подлили и правительства, активно это поддерживающие. Инвесторы решили, что товар будет дефицитным, и ринулись вкладывать средства в кобальт, спровоцировав настоящий бум! В итоге за 2 года цена на этот металл взлетела более чем вчетверо — если в начале 2016-го тонна кобальта стоила 22 тысячи долларов, то на пике, в конце весны 2018-го, тонна торговалась на Лондонской бирже металлов аж по 95 тысяч долларов!

Подогревали ситуацию и сами трейдеры: компания Glencore (крупнейший поставщик кобальта) заявила: «Если сейчас заменить все машины на электромобили Tesla Model X, то металла потребуется вдвое больше разведанных мировых запасов». Причем Tesla использует батареи типа NCA, где доля кобальта ниже..

Представляете, какой это кошмар для тех, кто уже рассчитал бизнес-планы по выходящим на рынок электромобилям? Так, BMW заявляла, что в батарее электрической версии кроссовера X3 будет содержаться 21 кг кобальта. Но стоимость этого металла в аккумуляторе в грубом пересчете выросла с 462 долларов до 1995 долларов. Если учесть, что электромобили по-прежнему не приносят прибыли, а цены на машины с ДВС не дает поднимать сильная конкуренция, то для автокомпаний это и правда проблема.

Впрочем, на текущую дату кобальт торгуется на Лондонской бирже по 52 тысячи долларов за тонну, что почти вдвое ниже, чем год назад (но все равно в 2,5 раза больше, чем в 2016-м). По словам аналитиков, спад произошел из-за непрозрачности рынка, невозможности дать относительно точный прогноз на будущий спрос на электромобили, а так же... увеличение добычи. А основным игроком все однозначно признают Китай — и не просто так.

Китайская угроза

Рост цен на кобальт продиктован не только завышенными ожиданиями инвесторов, но и сложностью его добычи. Около 70% разведанных мировых запасов этого металла находятся в Демократической Республике Конго — в африканской стране кобальт буквально руками достают из-под земли, причем без соблюдения каких-либо мер безопасности, а правозащитники трубят, что в ДРК используется детский труд. На втором месте по запасам Филиппины с долей... 5%.

И при чем тут Китай? Оказывается, за последние 20 лет он стал крупнейшим партнером африканских стран и ежегодно инвестирует в «Черный континент» огромные суммы. Разумеется, в первую очередь — в добычу полезных ископаемых. И сейчас, после соглашения с Glencore о поставках кобальта, Китай контролирует 85% глобальной добычи! И вряд ли партнерам помешают обвинения в коррупции (в ДКР она процветает), а также увеличенная с 2 до 5% экспортная пошлина.

Одного сырья, разумеется, мало — его нужно очистить от примесей. Китай удерживает планку первенства и здесь, причем с большим отрывом — в восьмерке самых крупных предприятий семь находятся на территории Китая. То же самое касается производства катодов для батарей — здесь Китай уже обогнал Японию и Корею, прежних традиционных лидеров.

Наконец, завершает логическую картину производство самих батарей — в Китае эти фабрики растут, как на дрожжах, суммарный выпуск уже больше, чем на «гигафабрике» Tesla в Неваде (США). В этом году в Китае прогнозируется примерно 860 тысяч проданных электромобилей, большинство из которых — местных марок. А в 2019-м планируется, что спрос превысит миллион! Неудивительно, что в Китае «подсуетились» заранее, зная о правительственных программах и грядущих ограничениях на автомобили с ДВС.

Что делать остальным автопроизводителям?

Очевидно, что Китай с точки зрения покупки кобальта или батарей, проигнорировать никак не получится, хотя концерн Volkswagen пытался заключить сделку с Glencore в начале этого года, чтобы договориться о поставках и хоть каким-то образом зафиксировать цену. Однако, немцам отказали. Но у Volkswagen был запасной вариант — тут же последовало заявление о соглашении с тремя крупными фирмами-производителями батарей: китайской Contemporary Amperex и корейскими Samsung SDI и LG Chem. Сумма — очень внушительные 25 миллиардов долларов США!

Более того, в мае 2018-го новый глава Volkswagen Герберт Дисс, назначенный на эту должность лишь месяцем ранее, объявил об удвоении этой суммы — 48 миллиардов долларов. Партнеры на этот раз не назывались, но, вероятно, речь идет об этой же тройке компаний. Причем Volkswagen обещает 25 электромобилей и 20 подключаемых гибридов уже в 2020 году, а выпускаться они будут на 16 заводах. Это, разумеется, касается всех брендов концерна.

От остальных крупных автопроизводителей пока не слышно о таких сделках — видимо, кто-то находится в стадии подготовки договоров, либо не собираются инвестировать огромные средства, предпочитая понаблюдать за ситуацией. К слову, некоторые аналитики осторожно высказываются на тему дефицита кобальта — например, долю кобальта можно уменьшить в пользу в 5 раз более доступного никеля, который, к тому же, более равномерно распределен по миру.

Кроме того, в скором времени появятся утилизированные батареи, из которых можно вторично использовать металл. Но ситуация будет зависеть от реального спроса на электромобили — как только в каких-то странах полностью запретят автомобили с двигателями внутреннего сгорания, все понесенные потери тут же лягут на плечи покупателей. И это может притормозить продажи. Впрочем, а в этом ли дело?

Одному из директоров Glencore приписывают фразу: «Электромобили — это не забота об окружающей среде и чистом воздухе. Электромобили — это передел рынка, возможность доминировать на автомобильном рынке. Китайцы понимают, что никогда не обгонят Европу или Японию в плане наработок в области ДВС или трансмиссий, поэтому пытаются перепрыгнуть это и встать во главе электроэры. Вот что реально происходит». И это действительно может быть недалеко от правды — именно Китай сейчас является рынком номер 1, и такая сырьевая и производственная «подготовка» вполне может привести к господству Поднебесной в этой отрасли.